知乎上有个热门问题:“为什么那么多人不愿意交社保”?

结合大众的心声,我总结了如下几点:

①高收入人群交大把养老金,觉得补贴了别人亏了自己

②觉得老龄化日渐严重,自己老了领不到养老金

③觉得社保换成钱,每月拿到的工资会更多

④还有人觉得,能不能活到退休也难说

这应该是不想交社保的人的大多数心声吧!

但我想说的是,如果连国家担保得社会养老保险都信不过的话,你的养老更没有盼头。

不要去听信什么养老金亏空,也不要只听信日本、韩国怎么怎么样,这不是我们能左右的,我们要做的还是坚定不移的相信祖国鸿运。

而且,社会养老保险,公司帮我们交大头,我们自己交小头,交15年,就能领到死,还有比这更划算的福利待遇吗?

所以,养老金必交,而且还要多交,这样到时领取的养老金才越丰厚。

我们来算笔账,以 30 岁的小李为例,每月工资 5000 元,当地社会平均工资 3500 元,那么每个月交的养老保险为:

假设小李每年的工资与社会平均工资的涨幅一致,都按 5% 的速度上升。我们分别来看下,养老保险交 15 年 与交 25 年的区别:

通过计算,虽然交25年要比交15年多交22.9-10.4=12.5万。

但退休时,交了 25 年养老保险,会比只交 15 年每年多领 3.3 万,多了近 80%,而且4年就可以领会多交的本。

所以,虽然养老保险交15年就达到领取的资格,但要想领到更多,延长缴纳时间就很有必要。

可能还有人觉得:“都不一定能活到退休,交那么多不是白交吗”?

不要慌,即使退休前不幸去世,你缴纳的养老金也会妥善处理。

个人账户中的钱都会连本带息由亲属继承;除此之外,还有丧葬补助金和抚恤金等死亡待遇。

以深圳为例:

所以,不要对社会养老金心存芥蒂,也不要对自己的寿命那么悲观。

目前我国的平均寿命是 77 岁,在整体寿命延长的一个时代,活到80岁并非难事。

说白了,“养老"就是烧钱的一个项目。

只依靠我们的社会养老保险金,只够解决日常生活。

这就好像为什么每年都要缴纳医疗保险,还要去买百万医疗险,是一个理儿。

所以,除社会养老保险外,仍需要储备一股源源不断的现金流为养老做准备。

那么问题来了,现金流从何而来,投资道路千千万,哪种最适合用作未来养老的增值方式:

首先,我们要明确这笔钱的用途:“养老”。

其次,我们要明确这笔钱的特点:①这是几十年后的事;②这笔钱必须要安全和稳健。

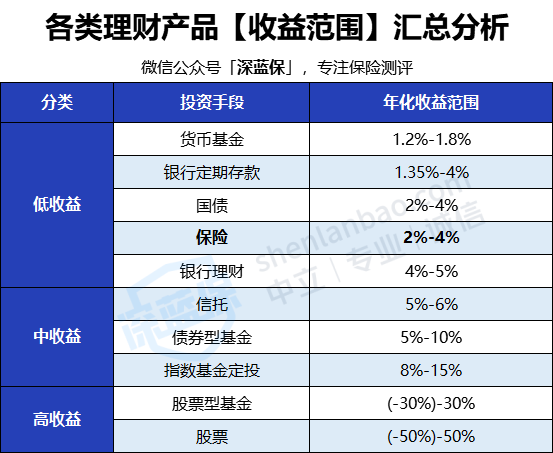

结合这两个特点,我们来分析下哪些投资手段符合要求:

货币基金:灵活性较好,可以随时取钱,但收益不高

银行存款:安全稳定,随用随取,但一年期存款利率已经下行到1.5%

国债理财:富人买债,穷人炒股,国债胜在安全稳健

保险理财:锁定利率,无惧投资市场风险,长期复利增值

银行理财:风险性不确定,可大可小

信托理财:门槛太高,100万起步,抗风险能力要强

指数基金:顺者吃肉,逆者兜兜转转一年白干

股票理财:市场波动大,走势难以预测,刀尖上舔血

纵观以上投资方式,唯有低收益中的几项投资手段符合“安全稳健”的要求。

但货币基金收益一直低迷,银行存款近几年也不太景气,1993年银行一年期存款基准利率在10.93%,现在降到了1.5%;相比保险的3%-4%,堪似落了毛的凤凰。

而国债虽然有国家信用作保障,安全性也极高,但收益只能“单利”计算,相比保险中的“复利”,那可就是天差地别。毕竟复利是被爱因斯坦冠名为世界第八大奇迹的,人口增长、GDP增长都离不开幕后黑手【复利效应】,有复利的加持,财富也能像滚雪球一样,越滚越大。

所以,一经对比,也不难看出,适合我们长期稳健的增值方式并不多,最后出圈的还是金融界的三驾马车之一“保险”。

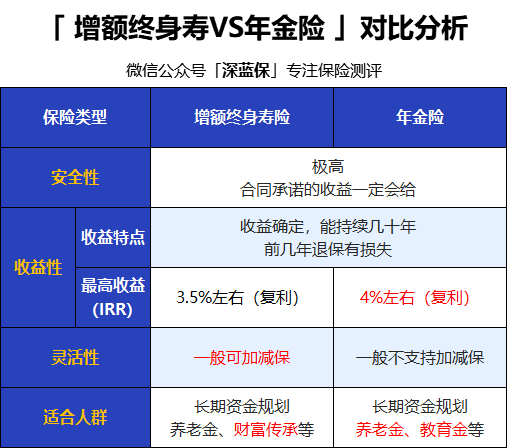

那么在众多保险产品中,又有谁符合3%-4%的复利增值方式,扫视了市场一圈后,只发现两种产品:增额终身寿和年金险。

到底哪种产品更适合养老,我把他们两者之间的优势做了个对比:

如果作为教育金、养老金:优先选年金险,返钱的时间和用钱时间基本一致;而且一些产品的收益也会比增额终身寿 3.5% 的收益更高。

如果想给子女留钱:优先选增额终身寿,如果不提取现金价值,产品所有的利益都会赔给子女。而一些终身年金险,80岁之后身故就不赔钱了。

如果想要中长期理财:哪个收益高就选哪个。

所以,增额终身寿和年金险不是谁比谁更好,关键看用在什么地方;当我看到有的人一味的鼓吹增额终身寿或一味的鼓吹年金险时,大师兄真想上去教育他一番。

回归我们的主题,既然年金险更加适用于“养老”,那我们就重点来了解下这类产品。

我会把年金险的优劣势+如何比较一款年金险的好坏+如何上手实操年金险,抽丝剥茧的讲清楚,让你轻松拿捏。

赶时间的朋友,也可以直接戳↓↓了解目前TOP热门的年金险产品,但这篇文章,我还是建议你抽时间阅读~