凡事都有两面性。

我们一方面要防止父母被骗,另一方面还要告诉他们,如何理财才是对的。

这条铁律,适用于所有人。

纵观前面两起案例,酿成悲剧的核心都是家底被掏空。

退休前,老人还有能力赚钱;

可是退休后,银行存的那点已支付保费,已经是压箱底积蓄了。

因此,老人理财最重要的是,不要冒自己承受不起的风险。

如果是完全没有任何理财经验的老人,要么放权把钱交给子女保管,要么就老老实实把钱存四大行。

这里我讲一个真实故事。

去年 6 月份,湖北潜江的彭阿姨,在当地的银行存了 2 万块。

然后过了 2 个月,彭阿姨去银行想把存款给取出来,却被银行的工作人员告知:

原本 2 万元的存款,如果想取出来的话,只能取回 9000 元。

惊慌失措的彭阿姨把银行的存单拿给孩子一看,瞬间蒙了:

这哪里是什么存单,明明是一张保单。

合同抬头赫然写着:

xx保险公司xx系列终身寿险。

存单变保险的新闻,这两年屡见不鲜,尤其是在老年人群体中,时有发生。

记住,任何时候我们都要预留 3-6 个月的生活费,也称缓冲期。

这笔钱可以是现金、活期存款,急需用钱的时候,可以马上取出来。

能做到以上两条,咱们再来聊聊都有哪些理财产品适合老人?

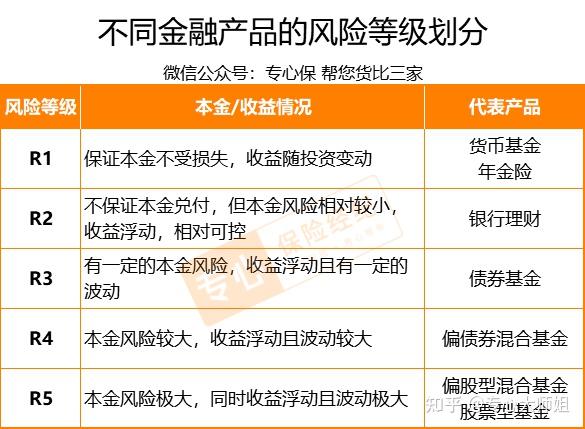

根据金融产品的风险特性,主要分为 5 个等级,从 R1 到 R5 ,风险依次提高。

具体见下图:

这些理财产品都是普通人能经常接触到的,但不同产品的收益、风险、灵活性差异很大。

我挑一些简要讲讲。

在老一辈人心中,买国债或者银行理财产品,是收益不错又稳妥的储蓄方式。

因为之前,银行拿大家的钱去投资,无论盈亏,总会按照承诺的收益兑现,投资者不用担心风险。

但是一些隐秘变化,在四年前就已经出现端倪。

2018 年,央行就曾联合银保监会、证监局、外汇管理局发布了资管新规,并呼吁:

金融机构向投资者传递“卖者尽责,买者自负”的理念,打破刚性兑付。

也就是说包括银行理财在内的金融机构产品,不能承诺保本保收益,不再“兜底”。

目前很多银行理财产品都有标示风险级别,老人选择风险等级小于 R2 的产品。

包括年金险和增额终身寿。

好处就是所见即所得,不用担心利率下行和市场波动的风险。

因为它的现金价值,都是写进合同里,100% 能拿到的。

等你老了,到年龄了,就可以每月或每年领一笔钱,至死不渝。

我从收益性、灵活性和安全性这三个角度,分析下长期储蓄型保险的特点:

直接说结论:

增额终身寿险:现金价值高,灵活性比较高,是一种百搭的储蓄险产品,可以用作教育金、养老金等。

终身年金险:活多久,领多久,提供一辈子的现金流,是对冲长寿风险很好的产品,可以用作养老金补充。

但是具体选择哪一款,需要具体情况具体分析,近期有养老储蓄规划的,可以直接预约专属顾问,会有专业规划师量身定制方案。