当综合偿付能力低于 120%,就会被银保监会列为非现场检查的重点对象,但只要这个数字还大于 100%,一般不会采取具体的监管措施。

1、保险公司如何提高偿付能力?

提高偿付能力的常见方法包括:股东增资、发行债券、再保分出 等手段。

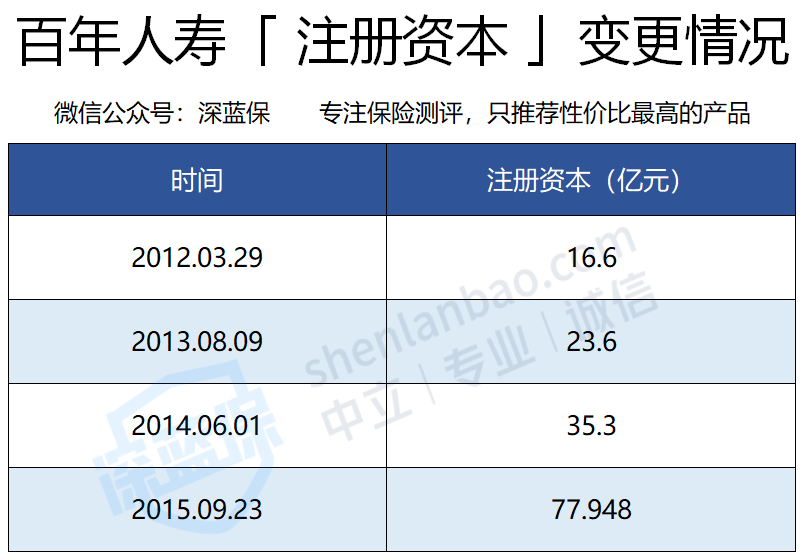

股东增资就是实打实地投钱,百年人寿近年就增资过很多次:

发债也是一种重要方式,每年都有大量保险公司从债券市场上筹集资金。

像百年人寿,2019 年 3 月就从资本市场上募集了 20 亿,这也带来当季的偿付能力迅速回血。

而 “再保分出” 相对用得少一些,相当于把业务员辛苦跑来的保费分给其他保险公司,会牺牲未来的一部分利润。

2、银保监会采取什么监管措施?

如果保险公司的偿付能力进一步下降,比如说综合偿付能力少于 100%、核心偿付能力低于 50%,银保监会就会采取 “六项监管措施”:

① 责令调整业务结构,限制业务和资产增长速度,限制增设分支机构,限制商业性广告;

② 限制业务范围、责令转让保险业务或者责令办理分出业务;

③ 责令调整资产结构或交易对手,限制投资形式或比例;

④ 责令增加资已支付保费、限制向股东分红;

⑤ 限制董事和高级管理人员的薪酬水平;对风险和损失负有责任的董事和高级管理人员,责令公司追回其薪酬;

⑥ 责令调整公司负责人及有关管理人员。

直接说结论:

银保监会除了可以 限制保险公司的业务发展,比如不让增设机构、责令转让业务,还可以 对保险公司高管追责,比如责令更换高管,甚至追回已发的薪酬。

所以不到迫不得已,保险公司都不愿意走到这一步,偿付能力充足率是一个 必须死守的指标。

4从另一个角度来看,偿付能力也不是越高越好。有数据有真相,我们先来看看偿付能力最高的 10 家公司:

如图所示,偿付能力最高的公司大多刚成立不久,例如第 5 名的国宝人寿是 2018 年才获批筹建。

对新公司来说,股东刚刚投了几十亿进去,保单还没卖出去多少,没有理赔责任,偿付能力自然就高。

所以说,偿付能力高不代表公司实力强。