为了帮助大家理解,我将这款产品的具体保障整理成了表格,如下:

下面,我们来解析一下部分保障:

(1)重疾

保障了120种重疾,不分组能赔3次,每次赔付100%保额。如果在投保前15年确诊合同上约定的重大疾病,还能额外100%保额,赔付力度很大!

举个例子。

30岁的A先生投保了富德生命满天星重疾险,保额50万。

5年后,A先生被确诊为肺癌,且符合恶性肿瘤-重度的理赔标准。

那么,A先生一共可以向保险公司申请理赔100万!

而且,满天星的重疾一共能赔3次,且不分组赔付,意味着我们获赔的概率也就越大!

需要注意的是,每次重疾理赔需要间隔1年。也就是说,理赔了一次重疾,需要至少1年才能理赔下一次。

(2)轻症

保障32种轻症,最多可不分组赔5次,每次赔30%保额。如果在投保前15年确诊轻症,还能额外赔30%保额,一共60%保额!

乍一看,轻症的赔付力度一样很大。

但评判一款重疾险的轻症保障好不好,不能只关注赔付力度。一般来说,轻症能赔一次、两次也是够用的。

相比于赔付力度,我们更需要关注的是它对于高发轻症的覆盖情况。只有保障的高发轻症病种多,我们才能拿到实实在在的赔付。

来看下富德生命满天星重疾险的表现:

可以看到,除了“慢性阻塞性肺病”,其他高发轻症均有保障,表现还是很不错的。

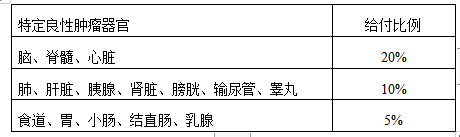

(3)特定良性肿瘤手术保险金

如果确诊了特定部分的良性肿瘤,且实施了手术治疗,那么保险公司将按照不同部位的赔付比例赔付一笔保险金。

具体的赔付比例如下:

可以说,这项责任还是很贴心的。毕竟,如果不幸得了良性肿瘤, 那么一定要及早治疗。只有这样,才能遏制疾病的发展。

但即便是做完手术,我们也不能掉以轻心。后续的持续观察和治疗也是有必要的。

而保险公司给到我们的这一保险金,就有助于我们抵御更多未知的风险。

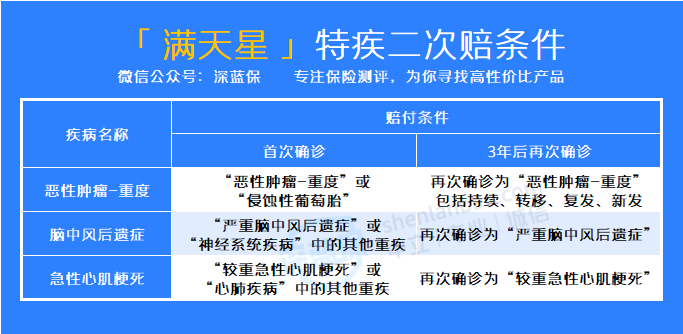

(4)特定重疾二次赔

如果附加上这一可选责任,那么针对恶性肿瘤-重度、脑中风后遗症和急性心肌梗死这三项疾病,可以获得二次赔付。

具体的赔付条件如下:

这3个疾病,都是高发的重大疾病,治疗周期长、治疗难度大、治疗费用昂贵,所以二次赔付,还是很有必要的。

不过,除了癌症,其他两项心脑血管疾病的间隔期比较长,而市面上优秀的重疾险,相同情况下的间隔期只有1年。

(5)高龄特疾失能保险金

如果附加了这一可选责任,那么首次确诊这5种高龄特疾的1年后,保险公司将每年给付10%保额作为失能保险金,以10次为限。

具体保障的5种高龄特疾如下:

严重阿尔茨海默病、严重脑损伤、严重原发性帕金森病、严重运动神经元病、非阿尔茨海默病所致严重痴呆

上了年纪的老人,身体素质条件也越来越大,患重大疾病的风险也就比年轻人更高一些。且一旦换了重疾,免不了影响到日常生活,甚至需要家人照顾。

而富德生命满天星重疾险,不仅考虑到了老人患病需要人照顾的情况,保障的也是老年人的高发疾病,可以说是很贴心了。

总的来说,富德生命满天星重疾险的整体保障还是很不错的,有许多可圈可点的地方。

那么,富德生命满天星重疾险,性价比高吗?我们接着往下看。

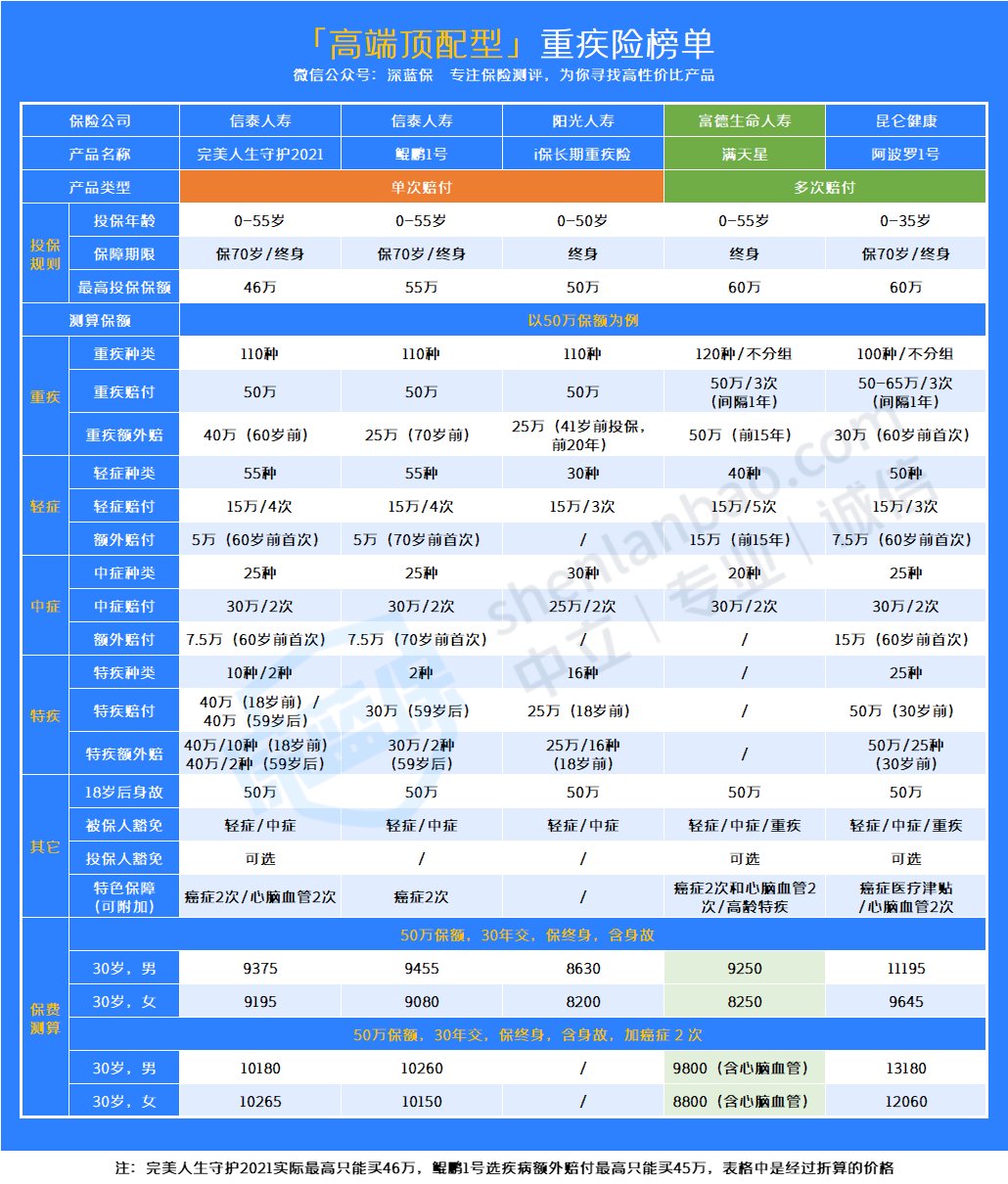

我将这款产品跟其他几款高性价比重疾险做了个对比:

直接说结论:

与同样能重疾能不分组赔多次的阿波罗1号相比,富德生命满天星重疾险最大的亮点在于,重疾保单前10年的赔付力度大,能赔200%保额,还有一笔特定良性肿瘤手术保险金,价格也便宜一些,性价比还是很不错的。

最后,我根据大家的不同需求,整理了值得推荐的产品:

如果追求大公司产品:可以考虑i保长期重疾,阳光人寿出品,线下服务机构多,41岁前投保,前20年患重疾多赔50%。

如果看重性价比:完美人生守护2021,60岁前得重疾多赔80%,更适合男性保终身并附加身故,价格更有优势;鲲鹏1号,带了身故价格也比较便宜,选择重疾额外赔,轻中症也能额外赔,70岁前得重疾多赔50%,女性买比男性更便宜。

如果看重重疾多次赔付:满天星重疾险,重疾能不分组多次赔3次,投保前15年患重疾能多赔100%,但时间上卡的有点紧;阿波罗1号,重疾同样能不分组多次赔3次,60岁前患重疾/中症/轻症都能额外赔,重疾额外赔付力度不如满天星重疾险,但时间上更宽松。