有很多读者担心:保险公司的偿付能力一旦不达标,是不是以后不能再买他们家的产品了?

其实偿付能力是不断变化的,每个季度公布一次,一旦出现偿付能力不达标的情况,保险公司和银保监会都会采取相应的措施。

偿付能力代表着保险公司偿还债务的能力,如果不达标,保险公司比普通消费者更着急。

保险公司一般会通过发行债券、股东增资、再保分出的方式来提高偿付能力。

比如百年人寿因为近年业务发展快,消耗大量资金,导致综合偿付能力充足率一度跌到 120% 以下,偿付能力长期徘徊在“及格线”上。

在 2012 - 2015 年期间,百年人寿通过股东增资,注册资本由 16.6 亿增加到 77.948 亿。

而在 2019 年 3 月又从资本市场上募集了 20 亿,这也带来当季的偿付能力迅速回血。最新的综合偿付能力充足率已经上升到了 159.14%。

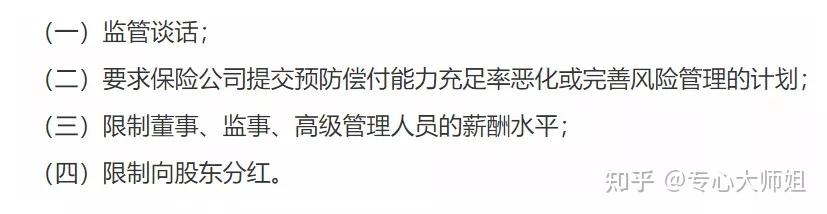

根据《保险公司偿付能力管理规定》,如果保险公司的核心偿付能力充足率低于 50% 或综合偿付能力充足率低于 100%,银保监会就会采取以下措施:

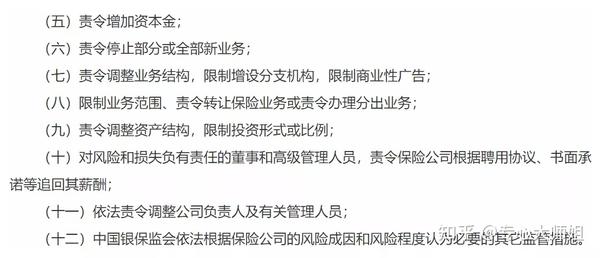

其次,根据保险公司偿付能力下降的具体原因,银保监会可能会采取以下 8 项监管动作:

比如安心财险 2020 年 10 月底的偿付能力充足率为 -125.7%,偿付能力严重不足。监管对其采取了 3 项措施:

总而言之,银保监会除了可以限制保险公司的业务发展,比如不让增设机构、责令转让业务,还可以对保险公司高管追责,比如责令更换高管,甚至追回已发的薪酬。

所以不到迫不得已,保险公司都不愿意走到这一步,偿付能力充足率是一个必须死守的指标。