(2)退保能拿多少钱?

除了看每年领取的钱之外,我们还要看保单现价。

所谓保单现价,就是我们退保的时候,能拿到的钱。

保单的现金价值,关系到这张保单的灵活性怎样。

生而在世,总难免遇到突发状况,突然患病、遭遇意外等,难免会有事情打乱我们的计划,让我们不得已,选择将自己的养老保险退保。

现金价值越高,退保能拿到的钱也就越多,我们损失的也就越少,如果现价超过缴纳的保费,我们还能拿到一点收益。

商业养老年金的灵活性不高,通常要在投保十年之后,现价才会超过已交保费。

另外,有的商业养老年金保险,在开始领取后,现金价值就会降为0,也就是说,这个时候退保,是拿不到钱的。

而有的商业养老年金就比较人性化,在开始领取之后,很长时间,保单依然有现金价值,这个时候遇到急需用钱的情况,选择退保,还是会有钱拿。

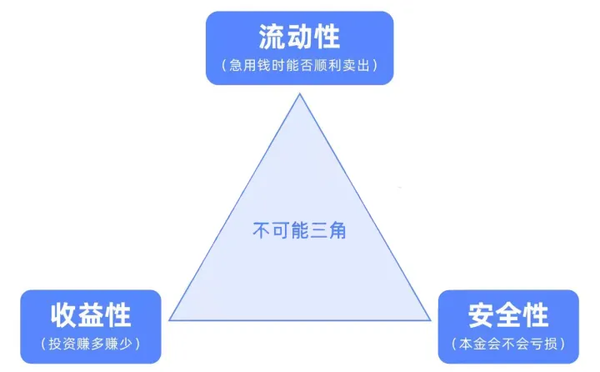

不过,金融产品普遍存在一个“不可能三角”,流动性、安全性和收益性,往往难以全部兼顾。

现价高的养老年金,领取额度可能就不会很高,毕竟,总不能又想领得多,又想退保的时候能拿得多。

(3)身故能拿多少钱?

商业养老年金的保险金给付条件是被保人还活着,且在保障期限内,活越久,领越多。

这就有人要问了,要是不幸,英年早逝了怎么办?

莫慌,你担心的,保险公司也已经考虑到了。

商业养老年金,通常会有保证领取年限,如保证领取10年、20年等,在这期间去世,就会把剩余未领取的钱,一次性付给保单受益人。

如果是在开始领取之前去世,那么保险公司一般会把已交保费或保单现价的较大值,赔付给保单受益人。

需要注意的是,我这里说的是“大部分”的情况,大家在挑选养老年金的时候,需要在条款上多留意,看看关于身故赔付的条款是怎样的哦。

(4)是否有增值服务?

有的保险公司为了让产品更加吸引人,会推出增值服务。

如,缴纳保费达到一定额度,就有高端养老院的入住权等。

增值服务,可以根据自己的需求和喜好去筛选。有的人不在意增值服务,只重视保单收益;而有的人不在乎保单收益,只是为了养老院入住权,就一掷千金,这些,都是个人选择。

2、增额终身寿险:会长大的“小金库”

增额终身寿险,顾名思义,就是保终身、保额会持续增长,并且以被保人身故或全残为赔付条件的储蓄险。

不同于传统的寿险,要等人没了才能赔,增额终身寿险在投保之后,保单现金价值也会逐年增长,逐渐超过保额。

在保单现价增长到一定额度后,可以通过减保取现、退保或保单贷款等方式,拿一笔现金出来花。

增额终身寿险,想要挑选一款适合自己的,也主要看4点:

(1)选现金价值高的

挑选增额终身寿险,现金价值的增长比保额的增长重要。

所谓现金价值,就是我们退保或减保取现时能拿到的钱,现金价值越高,我们能拿到的也就更多。

所以,挑选增额终身寿险,就选同样缴费方案下,现金价值增长快的那一款。

举个栗子:30岁的小专,一次性用了30万买增额终身寿,等到他60岁时:

产品A:现价价值是77.18万,对应的IRR3.2%。

产品B:现价价值是81.80万,对应的IRR为3.4%。

同样的30万,同样持有30年,产品B的现价比产品A高了4万多,收益也更高。

(2)选减保规则宽松的

增额终身寿险的现金价值,是要通过减保或退保来领取的。

因此,我们选增额终身寿险的时候,尽量选择减保规则宽松的,不然的话,减保规则太严格,我们取不了现金价值,再高,也不过一个数字而已。

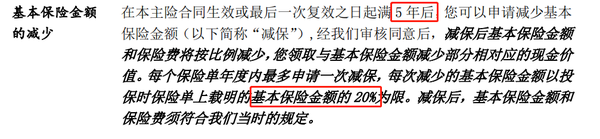

不同的产品,减保规则不一样,通常会在时间和减保额度上做出限制。

如投保五年后才能减保、每年最多减保基本保额的20%的:

减保限制越少,我们减保取现就更加自由。

因此,在挑选增额终身寿险的时候,减保时间限制越短越好,额度限制越宽松越好。

(2)选现价尽快超过保费的

增额终身寿险在投保后的前期,现金价值是很低的,这个时候退保或减保,能拿到的钱很少,投保人会蒙受一定损失。

通常要经过五到十年的积累,现金价值才会超过已交保费。

我们在选择的时候,尽量现价能在短期内超过已交保费的,这样,我们就能越早动用保单现价的钱。

如果你对这款增额终身寿险感兴趣,可以戳这里先测算它的收益↓↓

(3)是否有其它加分项

很多增额终身寿险,为了吸引用户,都会有一些加分项,即特色权益。

比如,可以设置第二投保人,万一实现财富定向传承;支持隔代投保,实现资产隔离;可附加保底收益5%的万能账户,让资产的雪球越滚越大……

另外,还有的可以对接信托、养老社区等。

和养老年金险一样,这些加分项,大家根据自己的需求和喜好选择就好。