一般来说,我们是建议先把重疾险的保障做到终身,再来考虑附加其他可选保障。

所以,在下面的分析中,我们都会用健康福保终身的版本,来附加其他可选保障进行分析。

这里我们重点分析下癌症或原位癌额外保险金、心脑血管多次赔保障,和轻中症持续金。

这是健康福终身重疾险很实用的一项可选保障,恶性肿瘤-重度隔一年赔40%基本保额,最多赔3次;原位癌(不同器官)隔一年赔10%基本保额,最多赔3次。

需要注意的是,这项保障要求首次疾病须得是癌症,或者两次确诊的原位癌得发生在不同身体器官上,才能赔。

比如首次是甲状腺原位癌,第二次是鼻咽部原位癌,就可以赔。

癌症是所有重疾中发生率最高的疾病,并且复发率很高,所以有条件或有癌症家族病史的朋友,建议加上这项保障。

我们同样对比了有类似附加保障的产品——超级玛丽7号经典版,分析如下:

健康福终身重疾险和超级玛丽 7 号(经典版)的癌症保障比较类似,但也有一些差异:

健康福终身重疾险:加上这项保障后,价格相对来说会便宜一些,并且它还能赔原位癌。

超级玛丽 7 号(经典版):每年的价格相对贵了一两百块,但在只附加癌症津贴的情况下,即便它首次重疾不是癌症,之后确诊癌症,且间隔1年后仍没治好,可以赔 40% 保额,相对来说理赔条件更宽松一些。

整体来看,健康福终身重疾险的癌症津贴保障范围更广,原位癌也能赔;

而超级玛丽 7 号(经典版)的赔付条件略宽松一些,大家可以根据自己的需求进行选择。

我们在选择重疾险附加保障——心脑血管多次赔的时候,要注意其多次赔付的条件。

除了要关注多次赔付间隔期外,还要注意高发疾病种类、多次赔付的限制条件。

间隔期越短越好,心脑血管疾病二次复发间隔最好是1年的;

高发心脑血管疾病涵盖越全面越好,最起码要包含脑中风后遗症、急性心肌梗死这2种;赔付比例越高越好。

这款产品的心脑血管多次赔就包含了较重急性心肌梗死、严重脑中风后遗症等 15 种特定心脑血管疾病,种类数量是不错的。

它的具体赔付情况如下:

首次确诊特定心脑血管疾病:1 年后再次确诊特定心脑血管疾病,能赔 100% 保额。

首次确诊其他重疾:180 天后确诊特定心脑血管疾病,也能赔 100% 保额。

它的优势是没有赔付次数的限制,并且也不限制特定心脑血管疾病的病种,

而市面上大多数同类产品只能赔同种特定心脑血管疾病,它的理赔条件相对更宽松一些。

不过赔付比例略低一些,其他产品大多可赔 120%。

我们算了下这款产品加上心脑血管多次赔的价格没有贵特别多,考虑到这项保障的实用性,预算充足的朋友可以考虑加上。

健康福终身重疾很有诚意,在附加保障中还包含了轻中症持续保险金。

一般单次赔的重疾险,重疾赔付过了,合同也就结束了。

比如得了恶性肿瘤,在恶性肿瘤赔付之后,责任就结束了,

如果再确诊其他的轻中症,比如慢性肾功能衰竭,也没法获得赔付。

这也是绝大多数重疾产品的现状。

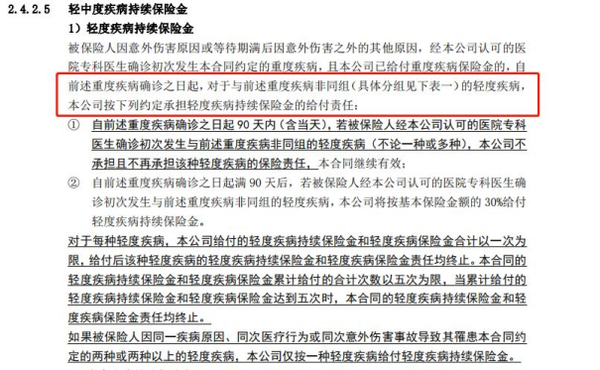

但健康福终身重疾险可附加的“轻中症继续赔”责任就打破了这个状况,可谓一大创新点,即重疾确诊赔付后,轻中症的保障责任仍旧能继续下去。

举个例子,40岁男性,因慢性肾衰竭获得过一次轻症赔付,50岁时不幸确诊癌症,

那在此之后,轻中症仍然还可以赔,像是主动脉内手术、肾脏切除等等,还能继续获得赔付。

当然,赔付也是有要求的:后面赔的轻中症和之前确诊的重疾不能为同组疾病。

这项责任虽然有限制要求,但一定是实用的。

实用的地方就在于,轻中症本身发生率就比重疾高,在确诊重疾后,遇到轻中症的可能性要比健康时更高;

而健康福终身重疾险的这项轻中症持续保险金保障,可以说是相当实用了,建议有条件的朋友都加上~

如果预算比较充裕,想要做高 60 岁前的保额的话,健康福终身重疾险值得考虑,它附加上 60 岁前额外赔价格很便宜。

它的癌症津贴保障范围很广,甚至原位癌也能赔,如果家族有癌症病史的朋友强烈建议加上。

心脑血管多次赔这项可选责任没有赔付次数的限制,也不限制特定心脑血管疾病的病种,但赔付比例只有100%保额,可酌情附加。

轻中症持续保险金非常实用,因为在确诊重疾后,患轻中症的可能性要比健康时更高,建议加上~