经常听大家吐槽,买保险花费挺多的,如果没出险,钱就打水漂了。

消费型重疾险:你在内涵我?

其实没错,吐槽的就是消费型重疾险无疑了;如果在保障期限内没有出险,那么你所交的钱就被妥妥的消费掉了。

但如果只听这片面之言,你就大错特错了,不仅对保险的误解更深,可能还要多花十几万的冤枉钱。

消费型重疾险的最大优势:保障足够好,保费足够便宜

下面有请产品代表,都为当下热门产品。

除基本保障重疾/中症/轻症外,还有癌症多次赔和心脑血管多次赔可选。

30岁男投保,40万保额,30年交,保到70岁,年保费仅需三千多;

而且这三款产品60岁前都能额外赔付80%,也就是说在60岁之前出险,就可以赔付40万+(40×80%)=72万;

保到终身的话,年保费也只需要五千多,可以说性价比非常非常高了。

消费型重疾险的最大不足:没有寿险保障

消费型重疾险,由于其选择性多,保费也足够便宜,这两年发展的势头很猛。

但不免成为线下代理人的眼中钉肉中刺,

为了推销出自家产品,经常 diss 消费型重疾险没有寿险保障,身故了没得钱赔。

其实说的也在理,这是消费型重疾险的不足;但同时也是它的特点,因为附加寿险责任保费会贵出一大截,而消费型重疾险则是最经济实用的买法。

如果想要身故保障,其实有个更经济实惠的办法:买一份定期寿险即可,

30岁女性只要500元就能买到100万身故保障,非常划算:

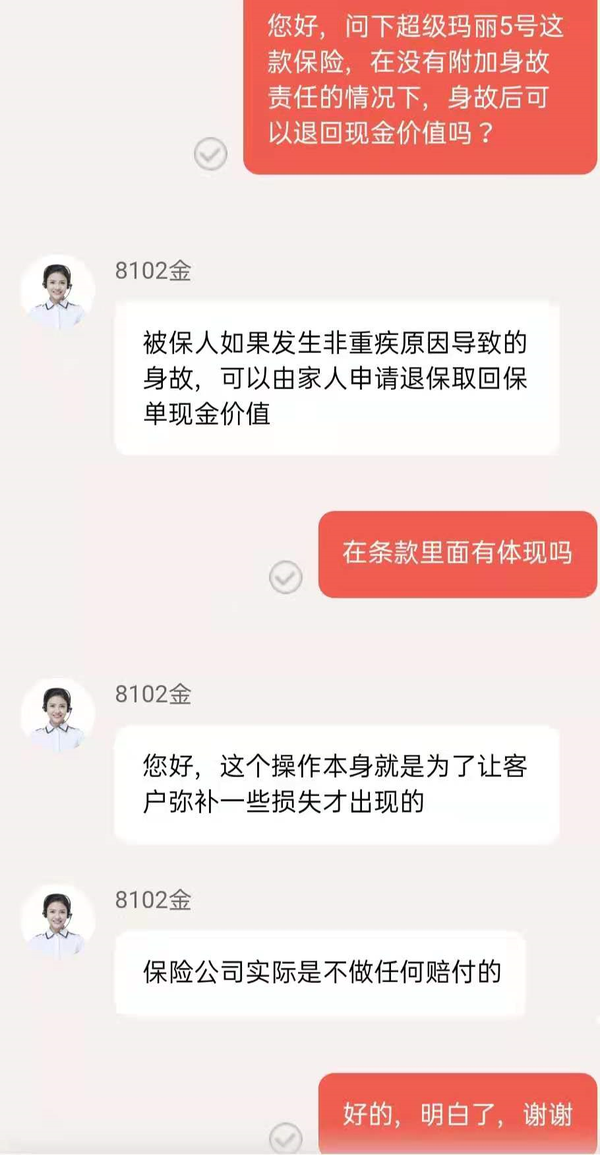

不过,消费型重疾险虽然没有寿险保障,但保险公司为了弥补客户一些损失,身故后,大多产品是可以退回现金价值的,还是挺人性的。

那么如果能退的话,现金价值又能退多少呢?

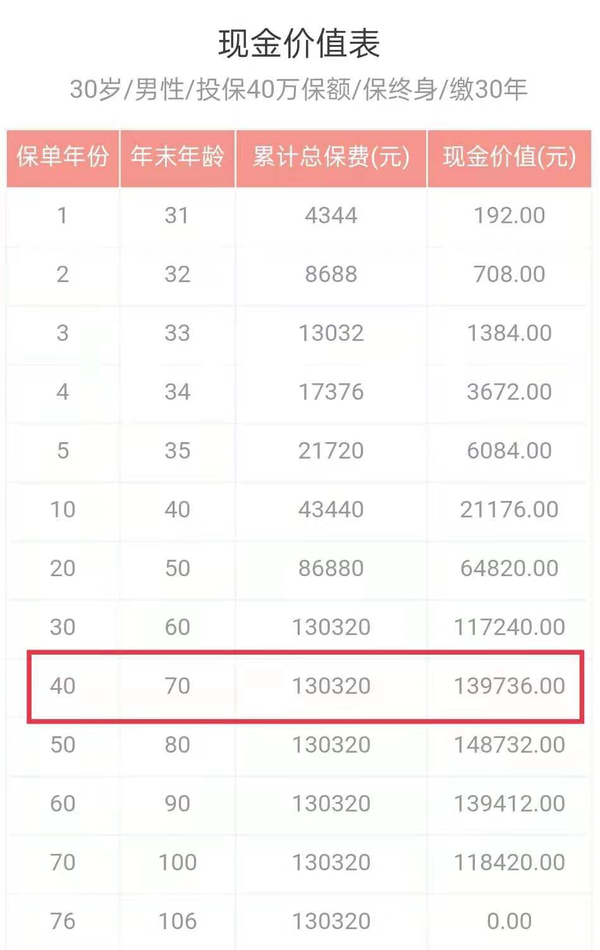

以超级玛丽5号为例,来看现金价值演示:

如果被保险人到70岁还未出险,反而是身故,其家属就可以向保险公司申请退回现金价值13.9万,比所缴保费还要多。

这时很多朋友可能会感到好奇,现金价值是什么?又是怎么计算的?

买了保险,很多人会因为买错、买贵,萌生退保的想法;当你退保后,还能拿回来的钱就是现金价值;说白了就是退保的时候你的保单还值多少钱。

那么现金价值具体怎么计算呢?

一般,我们交的保费,保险公司有 3 个用处;

一是别人出险,要往出赔的钱;二是抵扣一些公司的生活开支,如房租水电、员工工资、销售佣金等;三是会把剩余保费拿去投资,赚取一些收益。

所以,总结为一个计算公式就是:

现金价值 = 已交保费 - 保障成本 - 运营成本 + 投资收益

看懂了没,看懂了的话记得双击屏幕告诉我。

不过也要稍加留意,并不是所有产品都能退现金价值,有的保险公司就是不近人情,一分钱不退;所以,买的时候我们最好多多询问相关客服。

小结:

总而言之,消费型重疾险就是一类只保疾病的保险。

如果保障期内出险,赔付保额;如果保障期内身故,大可能会退回现金价值;如果没出险,保费归零,合同结束。

另外千万不要被“没出险钱就打水漂了”给误导,钱要花在刀刃上,保险的本质是保障,并不是储蓄和返还作用。

而且消费型重疾险极其便宜,保障也没差;毫不夸张的说,它适合90%以上的家庭,每个家庭都能买得起。