对许多年轻人来说,每天挣扎在“996”“内卷““焦虑”的生活中,退休话题仿佛是一个“出口”,不少人理所当然地畅想着,退休后悠闲自在的老年生活。

然而,你有没有考虑过——自己是否有足够的钱来养老?没有经济基础,所有的美好生活都是奢望。

那到底要多少钱,才能给我们安排一个安逸的老年生活?

《中国养老前景调查报告》调研显示,35 岁以下的年轻人认为,想要过上舒适的养老生活,平均下来,每个人至少要存够 155 万。

而根据《中国内地退休入息策略及预期统计调查》的数据,在一线城市要达到养老自由,大概需要 400 万存款。

想知道具体需要多少钱,咱们不妨举个例子,来实际算算。

小王同学,35岁,生活在上海,月收入 1 万,计划干到 65 岁退休。

目前在上海这样的一线城市,每月 7000 块,应该能获得不错的养老生活。

2021 年上海市居民月人均消费支出在 4073 元,如果想要活得更舒服点,比如吃穿更有品质,没事儿去旅旅游等,就再加 3000 的预算,整个看下来,安逸养老每月要 7000 块左右。

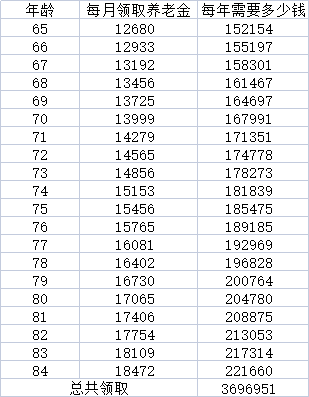

假设每年仅 2% 的通胀,小王 30 年后退休,要实现品质养老,每月得要 12680 元。

计算公式:65 岁时每月需要的钱 = 7000 * (1+2%)^30 = 12680 元

活得越久,需要的养老金越多,目前咱们国家的人口寿命在不断增长,就按 65 岁退休后再活 20 年来算,同样 2% 的通胀,这期间需要的总费用为 370 万。

这么算下来,咱们这代人,要想过上体面的养老生活,一个人至少需要 370 万才够。

而且这还是比较理想的状态下,如果中途生个病,再有一些大的花销,那就更加不止这些了。

前面也说了,退休后只靠社保养老金,肯定是不够的。

当然,我说不够,大家也不一定信,咱还是用数据说话。

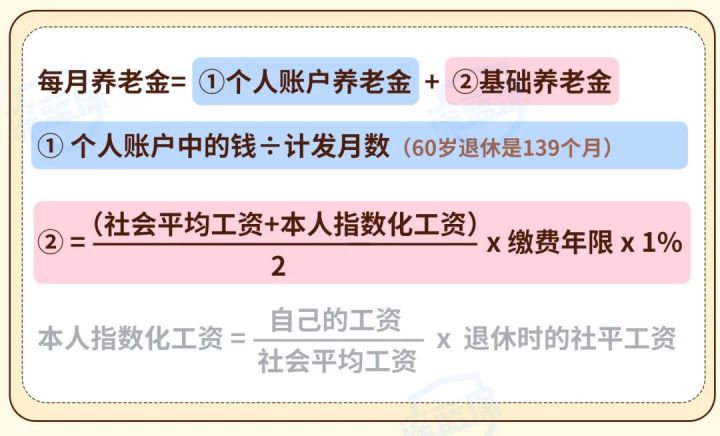

拿上班族来说,社保养老金的计算公式如下:

公式比较复杂,直接说结论:我们能领多少养老金,和交费基数、交费年限、社会平均工资等因素密切相关。

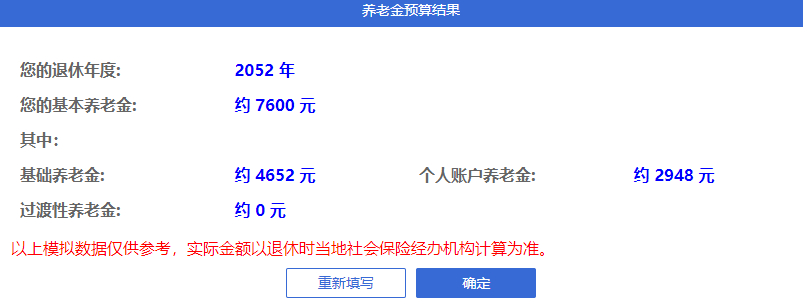

下面,直接用国家养老金计算器,来给大家测算下,退休后具体能领多少养老金。

同样是上海小王,目前当地的社会平均工资为 10338 元,小王每个月工资有 1 万块,交了 15 年养老保险后,等小王 65 岁退休时,每月能领取的社保养老金约为:7600 元。

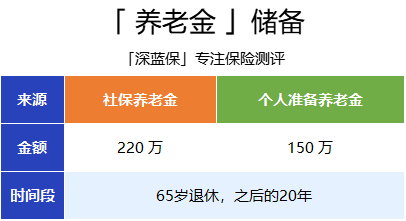

退休金一样按照每年增长 2% 计算,20 年内社保大概能给我们提供 220 万的养老资金。

也就是说,我们得额外存 150 万,才能达到一个不错的养老生活。

这还是职工养老金,如果自己年轻时交的是居民养老保险,以后只能领居民养老金,到手的养老钱只会更少。

另外,考虑到未来老龄化不断加剧,社保能提供的养老金可能会变少,而我们也要准备更多。

现实很残酷,社保养老金只能解决最基础的生活,想要体面养老,至少自己还需攒个百来万。

房贷、车贷、孩子教育、父母医疗……多重重压之下,存钱真的不是件容易的事。

不过,我们也不必丧气,未来总是充满希望的,攒不攒得到还是要实践一下才知道。

那么,问题又来了,投资道路千千万,哪种最适合用作未来养老的增值方式?

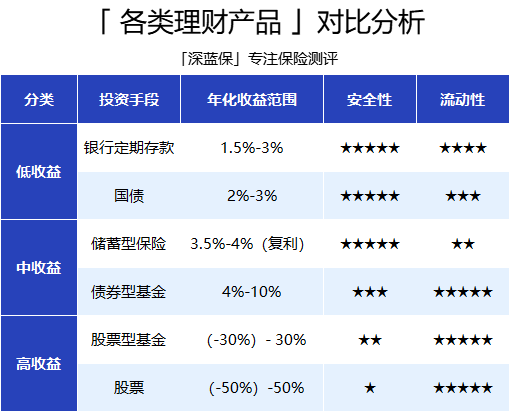

大师兄汇总了一些常见的理财方式,并把收益、安全性、灵活性做了标记,大家可以感受下:

作为养老金,这笔钱必须要安全和稳健,同时还要有一定的收益。结合这些特点,我们来看看哪些投资手段符合要求:

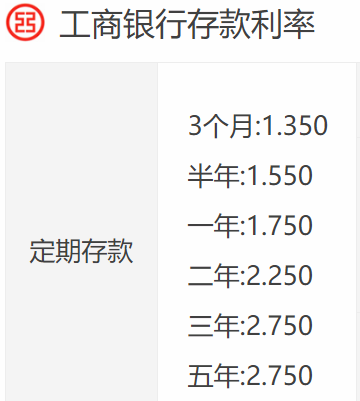

① 银行定期存款

50 万以内存在银行里安全性很高,就算银行破产也一定会赔。不过,目前大多数银行 3 年内的存款利率都在 3 %以下,收益不是很高。

而且,从这几十年全球利率下行的走向,不难看出,以后银行定期存款利率,只会越来越低,甚至还有可能像日本一样,进入负利率时代。

所以,不建议大家银行存款,作为解决养老问题的主要途径,如果是小额存款,放个三五年倒是可以考虑。

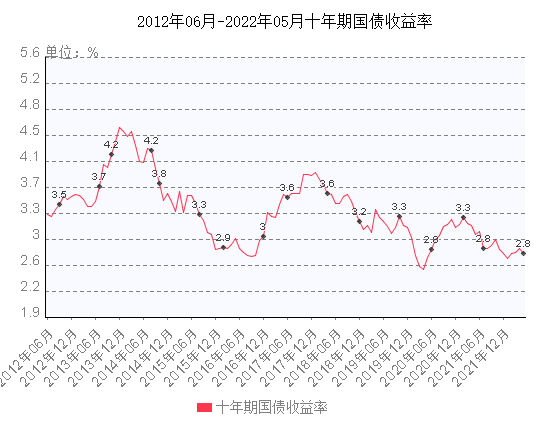

② 国债

国债是国家发行的债券,有国家信用做保障,安全性也极高。

一般来说,理财产品的安全性和收益性成反比关系,国债也是一样,收益不算高。

目前,十年期国债的收益率为 2.8%,三十年期国债在 3.3% 左右。

虽然时间越长、收益率越高,但对应的流动性也会更差,到了一定年限后才能拿出来用。

作为养老储备,它还是比较合适的,几十年后才用到,而且也安全稳健,不过要提醒大家一句,国债的发行数量有限,不是想买就能买到的。

③基金

每个买基金的人,都有两大灵魂拷问:

这样的问题没有准确答案,不仅因为未来难以预测,而且还要看你买的到底是啥基金。

来重点说说债券基金和股票基金,简单理解,一个主要投资债券,一个主要投资股票。

债券型基金风险相对低一些,但收益也还行,如纯债基金年收益率通常在4%-6%之间。

股票型基金风险更高,收益也更高,行情好时,年化收益率能到15%,甚至更高;行情差时,亏损这么多,也是很常见的。

整体来看,基金收益不错,但安全性较差,不太适合养老理财追求稳定的特性。

④股票

作为最受关注的投资方式,股票让人“又爱又恨”。

不少人觊觎着它的高收益,希望通过炒股实现财务自由、养老自由。但别忘了,高收益的另一端,必然要承受高风险。

股市中一直流传着“一赚二平七亏”的说法,意思是真正赚钱的才 10%,大多数人都逃不掉“韭菜”命运。

如果你有足够的能力和运气,可能会获得更高的收益,不然很有可能亏损,甚至血本无归。

显然,如此高风险、不稳定的理财方式,根本不适合我们普通人用作规划养老。

⑤储蓄型保险

所谓的储蓄型保险,区别于健康保障类保险,比如医疗险,重疾险。

它们主要解决的是经济风险,比如未来养老、孩子教育等,没有资金支持的风险。

安全性有国家兜底,收益也不赖,最高能到 4%,而且还是复利计算,比起国债、银行存款等同样安全性比较高的理财方式,更有优势。

这么看下来,用储蓄型保险来做养老规划,既安全、收益也还不错,算是比较合适的一种方式了。