(2)少儿特定疾病保障怎么样?

少儿特定疾病是少儿重疾险的核心保障,因为这些疾病非常高发,比如白血病、脑部恶性肿瘤、重症手足口病等,这些疾病占整个重疾理赔的70%左右。

针对这些疾病,保险公司是可以翻倍赔的,买50万能赔100万,有的产品甚至能赔到更多。

而判断这项保障的好坏也很简单,主要看两点:15种高发疾病涵盖情况、赔付比例的高低。

来看保障情况:

从上表可以看到,15种高发疾病全部涵盖,其中有 6 种可以赔到 2.2 倍保额,买50万的话,可以赔到110万。

不管是保障病种还是赔付比例,都处于市场拔尖水平。

另外我们再说说不是很有必要测评的那 3 项保障:

重疾保障:因为所有重疾险产品都大同小异,都包含了理赔率高达95%的28种高发疾病,所以我们不用太关心。

少儿罕见病:一是发病概率比其它疾病小,二是大多少儿重疾险会自带这项责任,保障差别不大。

被保人豁免:同样大多产品都会自带,我们只要稍加留意即可。

(3)如果我们只买必选责任,需要多少钱?

如果我们预算有限,买这些必选责任已经足够,保障基本全面。

下面我们来看下,小淘气1号只买必选责任的具体价格:

由于价格会受保障期限的影响,所以我们分别计算了保30年、保至70岁和保终身时的保费,大家可以根据自身预算合理选择。

不过也能看到,保30年每年只要五六百元,保终身每年也只需要1700左右,可以说给孩子买重疾险,性价比真的很高。

2、再来看可选责任

小淘气1号的可选责任,多达 7 项,但实用性比较强的是:疾病关爱金、癌症二次赔、重疾多次赔这 3 项。

下面我会详细阐述这三项各自的作用以及分析每项保障的好坏。

(1)疾病关爱金保障怎么样?

疾病关爱金,其实就是疾病额外赔。

这项保障的作用在于可以提高赔付比例,比如一般的重疾险买50万最多只能赔50万,但如果有这项保障的加持,就可以额外赔付50%、60%等,买50万,就能赔到75万、80万。

我们来看看小淘气1号是怎么额外赔的:

- 重疾额外赔: 保单前30年,额外赔付60%;

- 中症额外赔:保单前30年,额外赔付20%;

- 轻症额外赔:保单前30年,额外赔付10%。

小淘气1号的这项保障,比较占优的是在选择保30年的时候,这30年都能额外赔,而大多其它产品,只能在保单前10年—前15年额外赔。所以,小淘气1号的这项可选保障非常不错。

下面,我们来看看附加这项保障后要额外付出多少钱:

我们以给刚出生的孩子购买为例, 50 万保额保终身,30年交,附加这项保障后,价格每年只需多出 70 元。

花70元,就有可能额外获得 30 万的赔偿,这笔买卖再划算不过了。

2、癌症二次赔保障怎么样?

癌症是重疾险中理赔率最高的疾病,例如白血病、脑肿瘤、恶性淋巴瘤等,这些疾病在重疾的整体理赔上一度高达60%~90%。

另外根据数据统计表明,癌症的复发和转移在 3 年内高达80%,在 5 年内高达90%。

所以,恶性肿瘤的两个特点:“非常高发、容易复发”便验证了这项保障的重要性,如果预算充足,这项可选保障也是值得附加的。

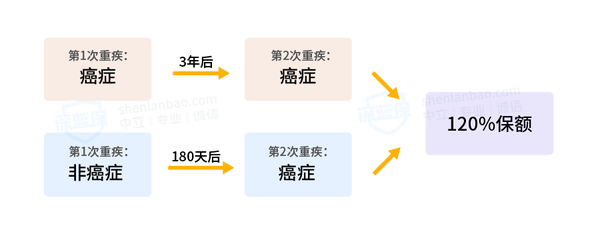

来看小淘气1号具体的保障情况,以购买50万保额为例:

- 当第一次确诊重疾为“癌症”,间隔3年后,只要是任何一种新发、复发、转移、持续的第二次癌症,保险公司还能再赔付我们60万。

- 当第一次确诊重疾为“非癌症”,如较重急性心肌梗死,保险公司赔付我们50万,间隔180天后,如果第二次确诊疾病为癌症,那可以再赔付我们60万。

这两种情况的主要区别是“间隔期不同”,要看首次确诊的疾病是癌症还是其它重疾。

从保障看下来,癌症二次赔间隔期宽松,赔付比例高,能达到市场第一梯队的水平,所以这项保障也是没有问题的。

下面,我们来看看附加这项保障需要多少钱:

给刚出生的孩子买,保终身,50万保额,30年交,附加癌症二次赔,每年需要多出 500 元左右,能接受这个价位的朋友可以考虑。

( 3)重疾多次赔保障怎么样?

给孩子买了重疾险后,很多父母会有这样一个担心:如果中途不幸确诊疾病发生理赔,那保障是不是就中断了,毕竟一辈子还长着呢?

首先,我要给大家解释下,小淘气1号自带这样一项保障:“重疾赔完后,合同并没有结束,轻症/中症还有机会再赔一次,前提是要确诊不同疾病,比如第一次是严重脑中风后遗症,第二次是慢性肾功能障碍 ”。

要想重疾也能多次赔,那这项保障的作用就显现出来了,110重疾不分组赔 4 次,每间隔1年,再次确诊合同约定的重疾就能赔付,依次赔付100%、120%、150%、200%,符合市场主流水平,所以这项保障也没得问题。

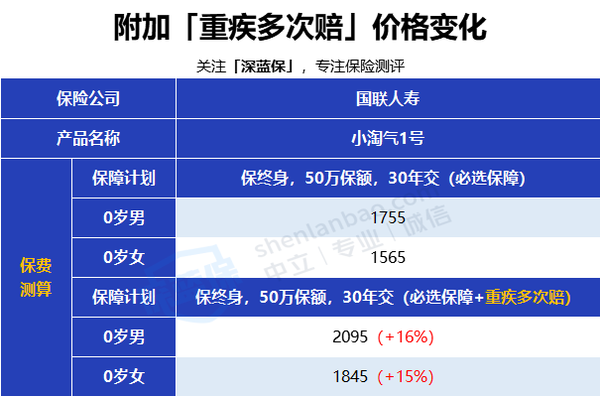

下面,我们来看看附加重疾多次赔要出多少钱:

给刚出生的孩子买,保终身,50万保额,30年交,附加重疾多次赔,每年需要多出 300 元左右。

如果担心第一次疾病后保障缺失,在有条件的情况下,大家可以把这项保障附加上。

(4)身故/全残保障怎么样?

身故/全残的保障很简单,大多产品都是18岁前赔保费,18岁后赔保额,小淘气1号也不例外。

但判断身故/全残保障的好坏,我们还可以从这两点去看:

① 是不是强制附加;

② 是不是有两种赔付形式可选:选赔保费(价格便宜一些);18岁前赔保费,18岁后赔保额(价格贵一些)。

而小淘气1号在选择保30年和保70岁的时候,是需要强制附加身故责任的,并且保障形式没得选,是第二种赔付方式,如果大家介意的话,可以直接选择保终身,是能灵活附加身故责任的。

下面,我们来看下附加身故后的价格是否能接受:

可以看到,给刚出生的孩子买,保终身,50万保额,30年交,附加身故/全残责任,每年保费需要多出 800 元左右,也是最贵的一项可选责任。

我认为不是很划算,而且孩子幼小,不承担家庭责任,身故责任不是很有必要;等成年了,如果想补充身故责任,可以去补充一份定期寿险,价格便宜,能买到的保额更高。

(5)住院津贴保障怎么样?

小淘气1号有两项住院津贴能附加:

① 住院日额保险金:通俗来说就是从首次重疾确诊后,因意外/疾病住院,按0.1%保额/天给付,累计限30%保额;如果购买保额为50万,每天能赔到500元,最高能赔到15万。

② ICU住院保险金:如果因非重疾/轻症/中症导致ICU住院,给付1000元/天,单次免赔1天,每年最高能赔50天,累计赔付限30%保额。

总的来说,这两项保障有则锦上添花,没有也无伤大雅,毕竟不是核心保障。

下面,我们来看下看附加这两项保障的价格情况:

还是给刚出生的孩子买,保终身,50万保额,30年交,可以看到,附加这两项保障后的保费仅贵了2%左右,也就几十块钱,人人都承担的起。

我们自己可以根据需求,决定要不要附加。

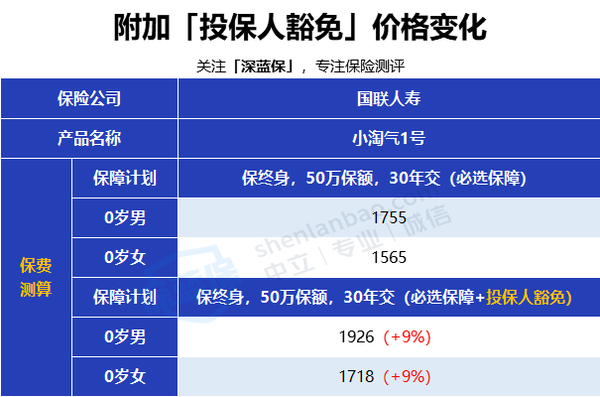

(6)投保人豁免保障怎么样?

上面我们有提到被保人豁免,被保人是指孩子,而投保人一般情况是指父母,交钱的一方。

投保人豁免虽然不是核心保障,但实用性还是蛮大的。

假设投保人是母亲,在缴费期内,如果母亲发生条款约定的这些情形中的任意一种(身故、残疾、重疾、中症、轻症),那后面的保费就不用交了,保障仍然有效。

而且,附加这项保障的价格也比较便宜,只贵了9%左右:

如果大家预算充足,想要附加一些可选责任,那投保人豁免可以纳入选择范畴。

而且有一个隐藏知识要告诉大家,投保人的年龄大小也会影响这项保障的价格,投保人年龄越大,保费也越贵;所以,父母二人尽量以年龄小的一方去做投保人。

答疑:少儿重疾险这么多保障,怎么购买更划算?

小淘气1号的13项保障均已分析完毕,如果大家还不知道怎么选,我列了 6 种保障计划,大家可以根据自身预算选择:

如果预算有限,买必选保障就足够;如果有条件,想要保障更丰富,可以在这些可选责任里附加一两项实用的保障,比如:

想要赔的多,就附加疾病关爱金;

想要增加疾病赔付次数,就附加癌症二次赔和重疾多次赔。

总之,这些保障责任都是可以灵活搭配的。