我们再来看看,给孩子买重疾险时,有哪些需要注意的地方。

再次强调一下保额的重要性。

买重疾险就是买保额,相信大家一定听过这句话。

确定重疾险的保额至关重要,说到底,理赔时能拿到多少钱,就是我们在购买时需要确定的保额。

如果保额太低,那重疾险也没有它存在的意义,从中国精算师协会发布的《国民防范重大疾病健康教育读本》可以看到,重大疾病的平均治疗费用都要好几十万。

还有一些疾病如严重脑损伤、慢性肝功能衰竭治疗费用都是按年计算,究竟多久能治好都是未知数,治疗费用也可能是无底洞。

最重要的是,如果孩子患上重大疾病,父母肯定有一方需要专职照顾孩子,有可能需要放弃工作,所以这部分的收入损失也是一笔巨大的费用。

就目前中国的医疗水平,再加上父母的收入损失来计算,个人建议少儿重疾险保额至少50万起,

如果条件允许的话,甚至可以买到60万、100万。

为什么说要50万起呢,除了考虑当前的医疗水平和家庭情况,主要是因为少儿重疾险真不贵。

50万的保额,少则一年几百块,贵则一年两三千也能搞定,对于大部分家庭来说完全能够承担。

所以,如果家庭经济不是特别紧张,还是建议家长们给孩子买高一些保额,不过每个家庭情况不同,大家也要根据个人情况进行判断。

重疾只能赔付1次的产品,被称为单次赔付重疾险;重疾可赔付1次以上的产品,被称为多次赔付重疾险。

给孩子买单次赔付还是多次赔付的重疾,一直争论不断,每个家长都有不同的想法。

但在大师姐看来,单次赔付和多次赔付,二者并不冲突,并非是有你没我,有我没你,水活不容的地步。

所以,大师姐个人的建议就是:

重疾险保终身,选择多次赔付;重疾险保30年定期,选择单次赔付。

当然,还有一个因素大家也不可能忽略,那就是预算。

以妈咪保贝新生版少儿重疾险为例:

可以看到,在同样的情况下,单次赔付和多次赔付的价格相差好几百,大师姐不知道这几百块钱对于家庭会造成什么样的影响,但是需要提醒的是:

各位父母一定要合理的控制好预算,然后再去选择单次赔付还是多次赔付,千万不能盲目追求赔付次数,而降低保额,或者造成经济压力。

又来一道选择题,少儿重疾险保定期还是保终身,各位又避免不了来唇枪舌剑一番。

所谓定期重疾险,就是保障期限为一段时间的重疾险,如保20年/30年、保至70岁、保至80岁等,而终身重疾险就是保一辈子的重疾险,活多久保多久。

那少儿重疾险选择保定期还是保终身?个人的建议是根据家庭经济情况而定。

我们还是以妈咪保贝少儿重疾险为例:

在相同保额、相同缴费年限的情况下,无论男孩还是女孩,保至70岁定期和保终身在保费上都有好几百元的差距。

首先可以肯定的是,我们必须要保证保额不变,确定保额是最重要的一点,之后再根据每个家庭的情况去选择保障期间。

毋庸置疑的是,在其他条件都相同的情况下,保障时间越短,则保费越便宜。

所以,如果预算充足,那可以直接选择保终身的产品,如果预算不允许,则需要适当缩短保障期限。

不过大师姐也知道,很多家长不喜欢定期重疾险,就算经济压力大,咬咬牙也要给孩子买终身重疾险的主要原因,就是担心定期重疾险到期后,孩子身体健康情况有问题,再也买不了其他保险了。

大姐也不需过于担心,连大师姐都能想到的情况,保险公司怎会不清楚,所以很多保险公司都会针对那些定期的重疾险产品推出——“忠诚客户”权益。

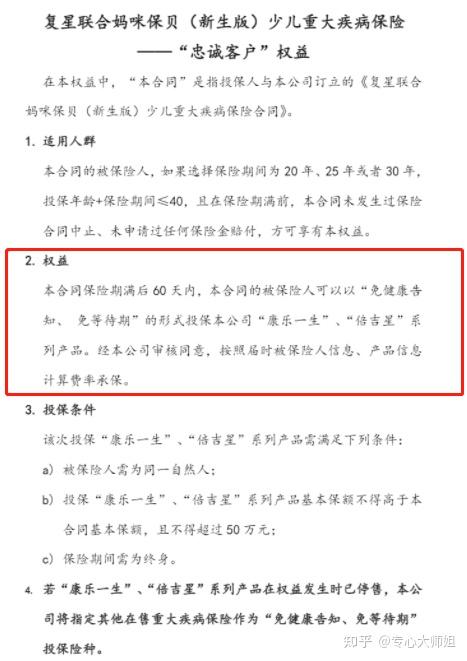

依旧以妈咪保贝新生版为例:

忠诚客户权益,简单理解,就是在产品保险期满后,被保险人可以免健康告知、免等待期,投保保险公司指定的重疾险。

如果买了定期少儿重疾险,即使后面身体出现小毛病,也能购买相应的产品,不用担心孩子长大后买不到合适的产品。

如果大家已经对于少儿重疾险买定期还是买终身,买单次赔付还是多次赔付有了自己的看法,不妨最后来看看大师姐的终极建议:

少儿重疾险之所以有“少儿”二字,是因为这类重疾险特别关注少儿特定疾病的保障,对于少儿特疾疾病可以额外赔付。

大师姐查找了很多资料,整理了一份少儿高发重疾表,一共有16种疾病:

市面上大部分儿童重疾险,都会有少儿特疾疾病保障,但是否尽可能涵盖高发疾病,就显得特别重要,包含疾病越多,保障则更全面。

当然,除了疾病数量,赔付比例也很关键,大部分少儿重疾险产品对于少儿高发疾病都能额外赔付100%保额,也就是一共赔2倍,买50万赔100万。

所以,在选择产品的时候,赔付比例越高越好,所涵盖高发疾病数量越多越好。

除此之外,还有一点也需要特别关注,那就是少儿特定疾病的保障期限。

有些产品只保障少儿特定疾病至18岁,有些保至30岁,优秀的产品则保障终身。

千万别以为保至18岁,保至30岁,或者保终身没有差别,虽然有些疾病被称为少儿特定疾病,但并非“儿童专属”,即便是成年后,甚至40岁、50岁也有患病风险。

《我不是药神》这部电影大家应该很熟悉,里面的白血病患者大多都是成年人,而白血病又称为血癌,恰恰是少儿特定疾病中的一种。

所以,对于少儿特定疾病来说,保障期限当然是越久越好。

综上所述,在看待少儿特疾保障的时候,我们要关注3点:高发疾病涵盖情况、赔付比例以及保障时间。

现在少儿重疾险除了基本保障外,还可附加一些其他保障,如癌症多次赔付、癌症医疗津贴等。

大师姐看来,随着医学水平的进步,很多重疾都不再是绝症,甚至癌症通过长期治疗也能控制住。

因此,重疾险的保障责任也随着医疗技术的进步而发生变化,出院后疾病复发是否还能赔?如果转移又是否还能赔付,这些都是大家关注的重点。

所以我们要看看,有哪些附加责任是值得给孩子附加上的。

癌症虽然不再可怕,但复发或者转移的情况仍然不可忽视,如果有这项保障,可以再次得到一笔理赔金,缓解家庭经济压力。

但是否需要附加此责任,还是要分情况看待:

目前市面上,很多保险公司推出的少儿重疾险产品都有恶性肿瘤多次赔责任,挑选原则也很简单:

大部分重疾恶性肿瘤多次赔的规则如下:

目前大多数重疾险都是遵循这样一个癌症多次赔间隔期标准,但如果在保障责任相同的情况下,有间隔期更短的产品,那当然选择更短的。

这点其实很好理解,赔付比例越高,拿到手的理赔金就越多,对我们而言就越有利。

但在赔付比例方面目前没有什么标准,都是各家保险公司自行规定,有些产品可赔100%保额,也有产品最高能赔到160%保额,足足相差了60%,买50万就有30万的差距。

所以挑选的标准也很简单,在保障内容和保费都差不多的情况下,选择赔付比例高的产品。

所谓癌症医疗津贴,就是罹患癌症后,间隔1年,仍然处于癌症状态(包括新发、复发、转移或持续治疗),可以再次获得一笔理赔金,最多给付3次,每次需间隔1年。

相比于癌症二次赔付,癌症医疗津贴的给付条件更宽松,只需要间隔1年,而癌症二次赔付中,癌症→癌症(无论是新发、复发、转移还是持续治疗),需要间隔3年。

当然,弊端在于只有第一次患了癌症,1年后仍处于癌症状态才可赔付;如果第一次所患重疾非癌症,癌症医疗津贴就排不上用场。

所以,如果打算附加癌症多次赔付责任,大家需要根据自身需求去选择,癌症二次赔付还是癌症医疗津贴。

投保人豁免责任,通俗理解就是,如果投保人罹患了合同约定的疾病,如轻症、中症或者重疾,则这份少儿重疾险今后所有的保费都不用再交了,而且保障仍然有效。

对于少儿重疾险来说,投保人是父母一方,如果投保人患病倒下,对家庭来说是不小的影响,有可能会导致孩子的保险费无法正常缴纳,因此投保人豁免还是比较实用的。

这项责任费用不高,建议给孩子购买重疾险的时候附加上,但需要注意的是,投保人豁免责任对于投保人的健康情况有要求,如果不符合健康告知,就没办法附加,只能更换投保人。

健康告知至关重要,如果遗漏告知就会为未来的理赔埋下隐患,

若需要专业人士的分析指导,可点击下方链接,我手把手教你做好健康告知:

给孩子买重疾险到底要不要加身故责任,其实这个问题一直没有一个绝对的标准答案。

但个人认为少儿重疾险带身故责任是不太划算的,主要有以下2点考虑:

毫无疑问的是,在基本情况和保障责任都相同的情况下,带身故的重疾险肯定比不带身故的重疾险贵。

我们以大黄蜂5号少儿重疾险为例,具体来看看:

可以看到,在相同保障情况下,带身故的重疾险比不带身故的重疾险贵了不少,而且这还是只保障基础责任的情况下。

如果再附加一些可选责任,如恶性肿瘤-重度二次赔、投保人豁免等保障,那保费又得蹭蹭上涨,对于一些家庭来说,也不一定能够承受。

可能对于一些预算比较充足的家庭来说,保费不是他们特别关注的地方,但是就算买了50万附加身故责任的少儿重疾险,万一发生身故,也不一定能赔到50万。

中国银保监会明确规定了,关于未成年人身故保险金的限额:

而且目前市面上很多少儿重疾险条款直接写明,18岁前身故赔付保费,18岁后身故才赔付保额。

此外,还有一点需要注意,绝大部分重疾险中,重疾保险金和身故保险金仅给付一项。

换句话说,赔了重疾就不会赔身故,这点大家也需要仔细衡量。

最后,我们来总结一下给孩子买重疾险的一些思路和要点: