避开了三大坑之后,我们再来具体说说应该如何买爸妈买保险。

长辈可能会遇到哪些风险,咱们都懂:

身体不利索,容易摔伤碰伤等意外呗;

年纪已高,患上癌症、心梗、脑中风等大病概率也高。

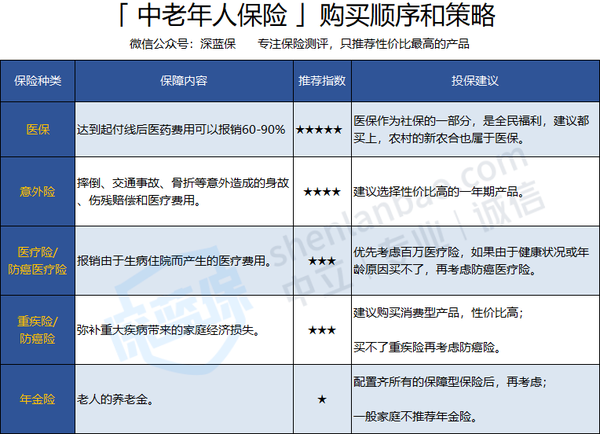

给父母买保险,大师兄建议大家按这个配置思路来:

具体说说为什么这么买:

重要性:★★★★★

在给父母买商业险之前,一定确保父母已经有医保了。因为门槛低,所以配置最优先。

医保是国家给的福利,是救命稻草,每个人都应该参与。

一年只要几百的医保费用,就能换来几万甚至几十万的报销额度。

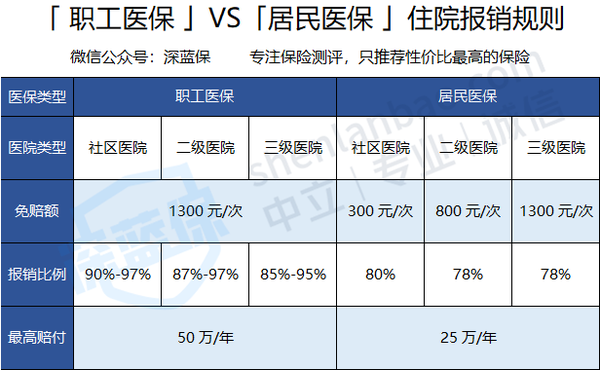

最能发挥医保作用的在于住院治疗,以北京医保为例,我们看看医保的报销情况:

表格中可以看到,不管是职工医保还是居民医保,达到免赔额之后的报销比例都挺高的,职工医保每年最高赔50万。对于老人来说,生病住院比较常见,有医保就是妥妥的福利啊。

PS:农村的新农合也属于城乡居民医保。

想了解更多医保科普或者报销情况,推荐阅读:为了讲明白医保报销,我写了一篇近万字的实操指南,看完你就懂了!

重要性:★★★★

老人年纪大了,手脚反应没那么灵活,摔伤碰伤等意外很常见的。

根据中国疾控中心发布的数据显示,截止到2019年,全球罹患骨质疏松症的患者数量超过2亿,相当于平均每3秒便会有一起因骨质疏松引发的骨折案例。

而大多数意外险没有健康告知,而且每年保费就一两百块,非常实用,很适合老人。

以大护法为例,我们认识一下意外险:

大护法有两个版本,尊享版只会报销医保目录内费用,至尊版则是不限医保,所有费用都可以报销。

假如张大爷被狗咬伤了,前后一共花费了2000元。属于医保目录内费用只有1000,但是新农合只是报销了600,剩余的1400都要自付。

如果张大爷买了尊享版,则意外险可以报销医保目录内剩余的400元。

假如是不限社保的至尊版,则自付的1400全部可以报销。

除此之外,意外险还有伤残赔付功能。

以大护法至尊版为例,如果因为意外身故、或者最严重的1级伤残,就可以赔付100万;如果2级伤残,就赔90万,逐级递减10%。

这就是意外险的作用,价格便宜,保障实用,是我们为爸妈买商业保险的首选。

重要性:★★★★

如果是感冒发烧,或者一些小毛病,老人自己或者儿女都可以hold住费用。

真正麻烦的是大病,一场大病,老人治病住院费用,是一大笔开销;很多家庭禁不住损耗,因病返贫的例子太多了。

而百万医疗险每年上百万的报销额度,可以有效应对疾病风险,报销这笔“大病费用”。

符合要求的,百万医疗险在医保报销之后,可以100%报销余下医疗费用。

所以如果能买,优先考虑为爸妈买上百万医疗险,如果身体健康,65岁之前都还有百万医疗险可以选。

但如果父母因为健康或年龄问题,买不了百万医疗险;也可以考虑防癌医疗险,重点保障癌症治疗费用。

关于二者的区别,具体可以看看:

根据2018年中国癌症登记年度报告的统计,恶性肿瘤的发病率随着年龄的增长而逐渐增加。

60岁以上的老年人是高发肿瘤人群,发病高峰期约为80岁。

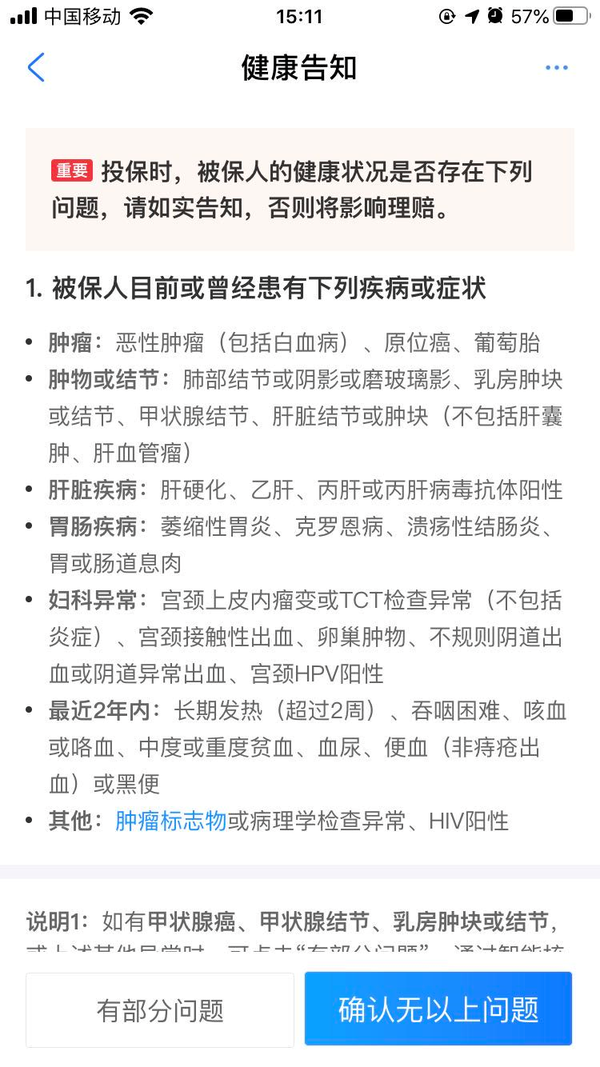

关于防癌医疗险的优势,这里重点说说健康告知。

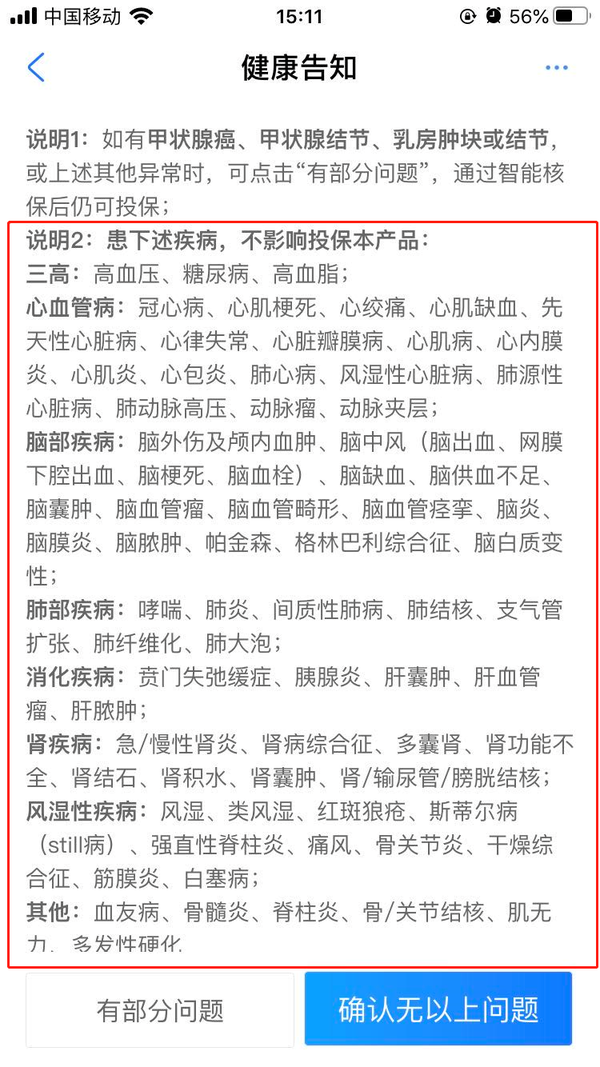

我们以好医保终身防癌医疗险的健康告知为例,看看具体情况:

好医保终身防癌医疗险的健康告知里明确表示,三高、心血管病等等都可以投保。

对于买不了百万医疗险的老人来说,防癌医疗险是一个非常不错的备用选择。

重要性:★★★

相较于医疗险,重疾险的保费要高的多,而且年纪越大保费越高。

如果你预算足够,实在想给父母一个保障,可以考虑价格便宜的消费型重疾险。

如果说医疗险是报销型的,治病花多少报多少,重疾险就是直接给钱。人得了重疾,保险公司会赔我们一大笔钱。

但给父母买重疾险,一定要注意:

四十来岁的中年人如果还有一定的经济能力,可以选一些性价比高的消费型重疾险。

但假如父母的年纪超过50了,有一定经济能力的子女也可以考虑给父母买一个保额低点的消费型重疾险。

如果父母因为健康或年龄的问题,买不了重疾险,或者觉得太贵了,也可以考虑防癌险。

防癌险就是重疾险的简化版,只会针对癌症;如果不幸罹患癌症,保险公司就会赔付一笔钱,随你用。

二者的区别,大师兄也罗列出来了:

相比于重疾险来说,防癌险主要优势就是:健康告知宽松。

所以说对于买不了重疾险,但是又想给父母一份保障,防癌险是非常不错的选择。

给父母买保险一定要注意健康告知,记得提前了解父母的健康情况,买了保险以后记得和父母说。

建议父母的保险配置顺序是:医保 > 意外险 > 医疗险(防癌医疗险)> 重疾险(防癌险)>年金险